發(fā)布時間:2021-08-05 09:47:21 科技信息部

關(guān)注中物聯(lián)

關(guān)注中物聯(lián)

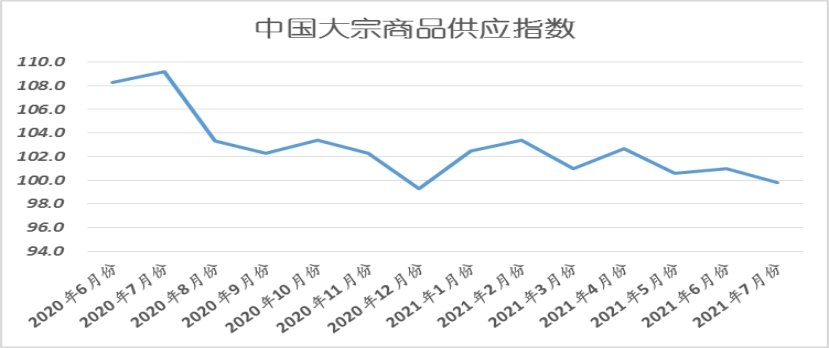

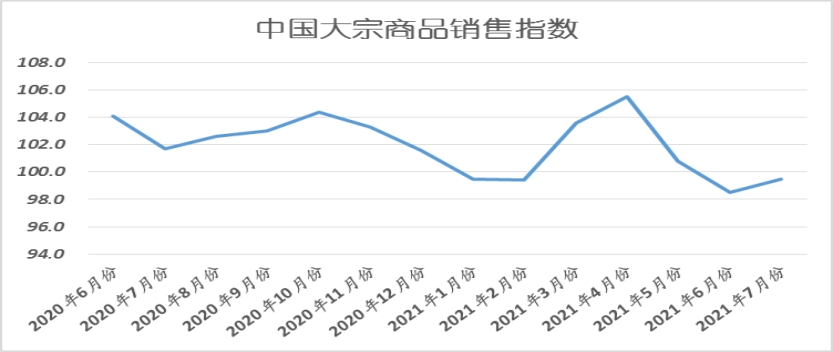

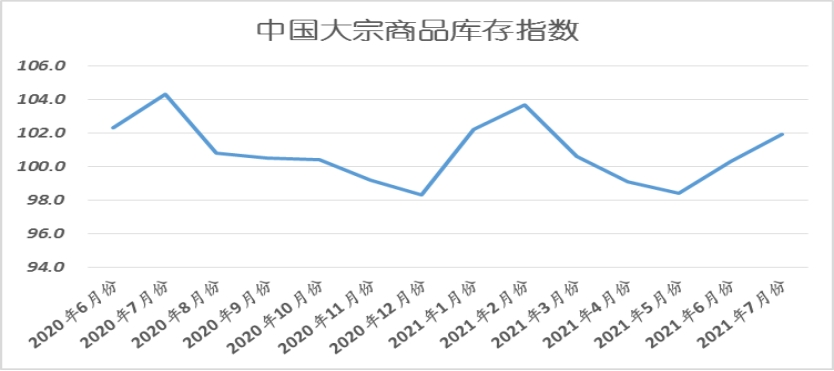

由中國物流與采購聯(lián)合會調(diào)查、發(fā)布的2021年7月份中國大宗商品指數(shù)(CBMI)為100.1%,指數(shù)結(jié)束之前的三連跌,觸底反彈,但幅度極為有限,市場景氣度低迷的現(xiàn)狀依然在持續(xù)。各分項指數(shù)中,供應(yīng)指數(shù)出現(xiàn)回落,銷售指數(shù)觸底反彈,但幅度有限,庫存指數(shù)則繼續(xù)上升。從指數(shù)的變化情況來看,市場表現(xiàn)整體基本符合我們前期的預(yù)期。全月在高溫多雨天氣的影響下,市場淡季效應(yīng)越發(fā)顯著,庫存累積速度加快,但在部分地區(qū)環(huán)保限產(chǎn)政策的提振下,也表現(xiàn)出一定的抗跌性。縱觀8月份,當(dāng)前國內(nèi)經(jīng)濟(jì)長期向好發(fā)展基礎(chǔ)較好,內(nèi)需潛力或?qū)⒓涌灬尫牛S著基建投資的跟進(jìn),以及環(huán)保限產(chǎn)常態(tài)化影響,供需基本面有望得到一定的改善,市場或?qū)⒃诔浞终{(diào)整后逐步企穩(wěn),并具有一定的反彈動能。

一、商品供應(yīng)開始下降

2021年7月份,大宗商品供應(yīng)指數(shù)為99.8%,較上月回落1.2個百分點,指數(shù)跌至近七個月以來的最低,數(shù)據(jù)顯示持續(xù)增長半年的商品供應(yīng)量開始出現(xiàn)下降。7月份以來,由于極端天氣頻發(fā)、環(huán)保停限產(chǎn)政策以及部分商品生產(chǎn)利潤下滑,國內(nèi)大宗商品生產(chǎn)增速整體趨緩,部分訂單延后生產(chǎn),商品供應(yīng)開始下降。從各主要商品來看,因不同產(chǎn)業(yè)所受環(huán)保政策以及生產(chǎn)利潤不同的影響,各品種生產(chǎn)廠家開工率略有不同,加之進(jìn)口情況復(fù)雜,導(dǎo)致各商品供應(yīng)量增減出現(xiàn)明顯分化。本月鋼鐵、煤炭、化工和汽車供應(yīng)量呈現(xiàn)下降態(tài)勢,特別是煤炭供應(yīng)量已連續(xù)五個月呈現(xiàn)減少態(tài)勢,汽車供應(yīng)量則連續(xù)三個月呈現(xiàn)下降格局,本月有色金屬供應(yīng)量止跌回升,鐵礦石和成品油供應(yīng)量則繼續(xù)增加。

1、減產(chǎn)政策影響,鋼鐵供應(yīng)下降

2021年7月份,鋼鐵供應(yīng)指數(shù)跌至近七個月以來的最低,當(dāng)月供應(yīng)量較上月減少2.0%,時隔三個月后再現(xiàn)下降態(tài)勢,顯示7月份,在全國范圍減產(chǎn)政策影響下,多地陸續(xù)下達(dá)壓減任務(wù),與此同時,受極端天氣影響,給東中部地區(qū)的鋼鐵企業(yè)生產(chǎn)帶來一定影響,鋼廠生產(chǎn)節(jié)奏明顯放緩,市場供給壓力開始回落。7月份,鋼鐵行業(yè)PMI生產(chǎn)指數(shù)為43.1%,較上月下降7.6個百分點,為近16個月以來新低。據(jù)中鋼協(xié)統(tǒng)計,7月上旬,平均日產(chǎn)粗鋼213.76萬噸,環(huán)比下降5.56%;生鐵186.0萬噸,環(huán)比下降3.98萬噸;鋼材196.29萬噸,環(huán)比下降13.98%。中旬時,粗鋼環(huán)比下降5.39%;生鐵環(huán)比下降4.46%;鋼材環(huán)比下降3.99%。從當(dāng)前鋼廠的生產(chǎn)情況來看,在部分省市壓減粗鋼產(chǎn)量政策出臺后,供給削減的預(yù)期強(qiáng)烈,不過,近期隨著鋼價大幅拉高,鋼廠利潤得到修復(fù),各地供給減緩的節(jié)奏出現(xiàn)不一致的局面。考慮到進(jìn)入8月份以后,行政化限產(chǎn)力度會進(jìn)一步加大,但市場化減產(chǎn)力度會趨弱,我們預(yù)計8月份國內(nèi)鋼鐵供應(yīng)量不會出現(xiàn)大幅下降。

2、內(nèi)礦恢復(fù)緩慢,進(jìn)口礦持續(xù)下降,鐵礦石供應(yīng)量小幅上升

2021年7月份,鐵礦石供應(yīng)量較上月增加0.2%,增速較上月減緩2.2個百分點。從市場情況情況來看,當(dāng)前國內(nèi)礦仍處緩慢恢復(fù)中,產(chǎn)量增幅有限,6月份鐵礦石進(jìn)口實現(xiàn)三連降,創(chuàng)下13個月新低。數(shù)據(jù)顯示,6月份國內(nèi)鐵礦石產(chǎn)量為8786.9萬噸,較5月份增長0.3%;6月份進(jìn)口鐵礦石8941.7萬噸,同比下降12.1%,環(huán)比5月下降0.4%。從后期供應(yīng)情況來看,國產(chǎn)礦方面,受到山西代縣礦山事故和建黨100周年大慶影響,6月份國內(nèi)礦石產(chǎn)量出現(xiàn)明顯下滑,進(jìn)入7月份,預(yù)計內(nèi)礦供應(yīng)將逐漸恢復(fù);進(jìn)口礦方面,受制于港口檢修影響,澳洲財年季末沖量效應(yīng)并不明顯,力拓減量尤為顯著,明顯低于歷年同期水平。但力拓全年發(fā)運目標(biāo)并未發(fā)生改變,隨著進(jìn)入季節(jié)性發(fā)運高峰,預(yù)計下半年力拓沖量將十分明顯。根據(jù)四大礦山已經(jīng)公布的二季報數(shù)據(jù)和其年度發(fā)運目標(biāo)估算,下半年周均發(fā)貨量要達(dá)到2279萬噸,才能夠完成全年發(fā)運目標(biāo),而7月市場發(fā)布的澳洲巴西礦石發(fā)貨量均值為2175萬噸,所以預(yù)計未來幾個月發(fā)貨量可能會進(jìn)一步回升。從新增產(chǎn)能投放進(jìn)度來看,今年全球鐵礦石供應(yīng)在1億-1.5億噸,其中主流礦增量主要為淡水河谷,大概在3500萬噸,澳洲三大主流礦石均為置換產(chǎn)能,這些產(chǎn)能大部分會在下半年集中投放。非主流礦供應(yīng)與鐵礦石價格直接相關(guān),1-7月,普氏62%鐵礦石價格指數(shù)均值已經(jīng)達(dá)到188美元,比2020年同期高出近1倍,所以非主流礦下半年產(chǎn)量也會逐步恢復(fù)。

3、穩(wěn)價增產(chǎn)動作持續(xù),煤炭供應(yīng)有望迎來增量

2021年7月份,煤炭供應(yīng)量較上月減少0.7%,連續(xù)五個月呈現(xiàn)減少格局,但本月降幅較上月收窄1.2個百分點。從煤炭供應(yīng)情況來看,自6月底以來,國家發(fā)展改革委相繼通過促進(jìn)優(yōu)質(zhì)產(chǎn)能釋放、安排煤炭儲備以及中長期合同履約監(jiān)管等措施,穩(wěn)定煤炭市場。此后,產(chǎn)地煤炭供應(yīng)緩慢恢復(fù),但受到安全事故、疫情反撲的影響,產(chǎn)地煤炭供應(yīng)增量有限,整體價格仍處于漲勢。不過,繼五月份國常會要求保供穩(wěn)價之后,近日,中央政治局開會,提出“要做好大宗商品保供穩(wěn)價和電力迎峰度夏保障工作”。隨后,國家發(fā)改委宣布,對鄂爾多斯市38處前期因用地手續(xù)不全停產(chǎn)的露天煤礦批復(fù)了用地手續(xù),這部分煤礦已經(jīng)開始進(jìn)行剝離作業(yè),預(yù)計8月初即可形成實際產(chǎn)量,達(dá)產(chǎn)后日可增產(chǎn)20萬噸。鄂爾多斯地區(qū)每天的增量,相當(dāng)于每天增加了6000多輛汽運煤的供應(yīng)量。而7月30日鄂爾多斯全市煤炭日產(chǎn)量為175萬噸,這38處新增20萬噸的煤礦產(chǎn)量出來后,鄂爾多斯的日均產(chǎn)量增加至200萬噸的水平。綜合來看,7月核增的部分產(chǎn)能有望在8月份形成實際產(chǎn)量,供給有望迎來增量;另外政策方面對煤炭新增產(chǎn)能的置換有一定放松,下半年也有望形成增量。短期來看,煤炭市場供應(yīng)仍偏緊,但有趨寬松的預(yù)期。

二、市場需求持續(xù)低迷

2021年7月份,大宗商品銷售指數(shù)為99.5%,指數(shù)較上月回升1.0個百分點。本月指數(shù)雖有回升,但只反映出銷售量的降幅有所收窄,市場需求仍未全面回暖。從市場情況來看,7月份,在極端天氣頻發(fā)的影響下,需求表現(xiàn)差強(qiáng)人意,淡季特征明顯。不過,進(jìn)入8月份以后,需求端有望小幅回暖:一方面是資金面相對寬松,前期滯后的需求有望釋放;另一方面,高溫天氣緩解,下游消耗量有望增長。因此,市場對于8月份的需求抱有一定的期待。從各主要商品情況來看,煤炭、有色金屬和化工需求狀況良好,這也是拉動本月綜合指數(shù)回升的重要因素,成品油銷售量開始下滑,鋼鐵、鐵礦石和汽車銷售量則連續(xù)三個月下降。

不過,整體來看,下游消費表現(xiàn)好于往年同期。從終端需求數(shù)據(jù)來看,地產(chǎn)、汽車表現(xiàn)依然尚可。房地產(chǎn)方面,1-6月份,我國房地產(chǎn)開發(fā)投資累計完成額為72179.0712億元,同比增加15.00%,高于2020年的同期的-0.3%,亦高于2019年同期的10.9%。1-6月份房屋竣工面積36481.04萬平方米,同比增加25.7%,高于去年同期的-10.6%,亦高于2019年同期的-12.7%。1-6月份房屋累計銷售面積88635.35萬平方米,同比增長27.71%,高于去年同期的-8.42%,亦高于2019年同期的-1.76%。從以上數(shù)據(jù)可以看到,雖然房地產(chǎn)調(diào)控趨嚴(yán),但是房企通過提高賣房速度來提高周轉(zhuǎn),從而導(dǎo)致今年房屋銷售面積明顯高于去年和前年同期,而高房屋銷售面積加速房企資金回流,從而導(dǎo)致房地產(chǎn)投資開發(fā)數(shù)據(jù)好于去年和前年同期,受益于2018年和2019年較高的房屋新開工面積增速,后期房屋竣工面積增速也不會太差。總體來看,房地產(chǎn)市場具有一定的韌性,將提振鋁需求。汽車方面,6月份,我國汽車產(chǎn)量為203.8萬輛,月環(huán)比減少5.8萬輛或-2.77%,同比下降13.10%。這是我國汽車市場連續(xù)第二個月產(chǎn)量同比出現(xiàn)下降,可能是受芯片緊缺影響,但1-6月份我國汽車?yán)塾嫯a(chǎn)量為1279萬輛,同比增加26.4%,好于2020年同期的996萬輛,亦好于2019年同期的1214萬輛。7月23日,國務(wù)院新聞辦發(fā)布會上,商務(wù)部市場運行和消費促進(jìn)司司長朱小良表示,下一步,商務(wù)部將會同有關(guān)部門全鏈條促進(jìn)汽車消費。在政策支持下,預(yù)計我國汽車市場今年表現(xiàn)也不會太差。

1、淡季因素持續(xù)顯現(xiàn),鋼鐵需求繼續(xù)偏弱

2021年7月份,鋼鐵銷售量較上月減少2.9%,連續(xù)三個月呈現(xiàn)下降態(tài)勢,顯示受淡季因素影響,終端需求表現(xiàn)低迷,各地成交量環(huán)比6月份繼續(xù)回落。7月份,由于多地遭遇強(qiáng)降雨和臺風(fēng)天氣,局部地區(qū)洪災(zāi)較為嚴(yán)重,且極端天氣和災(zāi)害持續(xù)時間較長,給下游行業(yè)用鋼帶來較大影響,如建筑工地用鋼明顯縮減。據(jù)上海卓鋼鏈了解,當(dāng)前國內(nèi)整體需求在受華東、華南市場淡季影響以及短期外部因素沖擊下有所下行。從監(jiān)測的滬市終端線螺采購數(shù)據(jù)來看,7月份終端日均采購量環(huán)比下降12.7%。進(jìn)入8月份以后,預(yù)計需求端有望小幅回暖:一方面是資金面相對寬松,前期滯后的需求有望釋放;另一方面,高溫天氣緩解,下游消耗量有望增長,另外考慮到7月份洪澇災(zāi)害,8月份將會開啟重建。因此,市場對于8月份的需求抱有一定的期待,特別是從近3年8月份環(huán)比7月份的鋼鐵需求來看,增多降少。

2、鋼廠生產(chǎn)受限,鐵礦石需求持續(xù)減弱

2021年7月份,鐵礦石銷售量較上月減少2.7%,連續(xù)三個月下降,本月降幅較上月擴(kuò)大1.9個百分點。顯示當(dāng)前鐵礦石終端需求持續(xù)減弱。從市場情況來看,6月下旬之后,各地壓減粗鋼產(chǎn)量政策密集出臺,基本要求以平控為主,而山東地區(qū)則要求同比下降4.3%,政策力度明顯超出市場預(yù)期。結(jié)合各省2021年上半年的產(chǎn)量,按照較2020年同比不增長估算,2021年下半年需要壓減粗鋼產(chǎn)量為5772.94萬噸,對應(yīng)生鐵產(chǎn)量則需要減少2369萬噸,所以預(yù)計四季度可能會出現(xiàn)減產(chǎn)政策集中落地的情況。在這樣的預(yù)期下,鋼廠補庫存也會非常謹(jǐn)慎,截至7月末,全國247家鋼廠進(jìn)口礦庫存為11223.07萬噸,環(huán)比回落278.35萬噸,創(chuàng)下年內(nèi)低點。當(dāng)前鋼材全面進(jìn)入累庫周期,5月中旬以來,面對高價的鋼材,終端的需求沒有跟上,表觀消費量與建材成交量均出現(xiàn)明顯的下行,低于去年同期水平,終端需求進(jìn)入季節(jié)性的淡季。根據(jù)季節(jié)性規(guī)律,在“金九銀十”到來之前,鋼材終端需求仍有進(jìn)一步回落的可能。目前國內(nèi)高爐開工率呈現(xiàn)下行趨勢。隨著壓產(chǎn)廣度和強(qiáng)度的增加,開工率出現(xiàn)較大幅度的下降,對鐵礦石需求將呈下降態(tài)勢。

3、當(dāng)前煤炭需求旺盛,后市預(yù)期減弱

2021年7月份,煤炭銷售量繼續(xù)增加,當(dāng)月較上月增長3.7%,增速較上月加快1.4個百分點。從市場情況來看,7月11日,為期四十天的三伏天正式開啟,南方地區(qū)也基本出梅,高溫、高濕的“桑拿天”增多,居民制冷用電需求增加,江蘇、浙江、杭州、寧波、廣東等地陸續(xù)出現(xiàn)用電高峰,用電負(fù)荷創(chuàng)歷史新高。據(jù)相關(guān)數(shù)據(jù)顯示,沿海八省動力煤日耗迅速走高,日耗超220噸/天,存煤可用天數(shù)急劇下降,已不足12天,日均庫存及可用天數(shù)均低于歷史同期水平很多,而目前又處于迎峰度夏期間日耗爬坡期,用電峰頂尚未到來,電廠補庫壓力迫在眉睫。不過,7月下旬以來,由于限電、臺風(fēng)等原因,電廠日耗出現(xiàn)了較為明顯的回落,尤其是華東地區(qū),江蘇受到了臺風(fēng)和疫情的雙重影響,日耗降幅最為明顯。在臺風(fēng)過后,電廠日耗或可再度上漲到高點附近,不過旺季的時間所剩不多。而作為往年7月表現(xiàn)最好的水電,目前出力也遠(yuǎn)不如往年,三峽出庫流量一直不穩(wěn)定,最近又再度出現(xiàn)回落。進(jìn)入8月份,上旬,現(xiàn)貨市場不會有太大變化,需求依然看好,供需雙方洽談積極。因為此時,沿海八省電廠還是缺煤,且日耗依然穩(wěn)定在210萬噸左右的高位水平,電廠補庫積極性猶在;疊加疫情反復(fù),江蘇地區(qū)防控趨嚴(yán),對外輪有隔離日期要求,華東地區(qū)進(jìn)口煤通關(guān)情況將受到一定影響,國內(nèi)市場依然緊俏。基本面還是繼續(xù)維持當(dāng)前狀態(tài)不變,煤炭市場需求依然旺盛,優(yōu)質(zhì)資源供不應(yīng)求;8月中旬,市場將逐漸轉(zhuǎn)穩(wěn),緊張程度有所緩解。在8月下旬,將迎來煤市的拐點。下旬,隨著南方天氣的轉(zhuǎn)涼,氣溫下降,需求減弱,煤價將出現(xiàn)理性回調(diào)。從8月11日-8月30日,水泥大省山東省72家企業(yè)集體停窯20天,而部分建筑、陶瓷企業(yè)或減產(chǎn)停窯,鋼鐵、化工等行業(yè)生產(chǎn)受政策性影響,對煤炭需求減弱。隨著立秋的到來,民用電負(fù)荷將出現(xiàn)回落。

4、淡季來襲,成品油銷售遇冷,且短期難改

2021年7月份,成品油銷售量較上月減少1.9%,時隔四個月后再現(xiàn)下降格局,顯示目前國內(nèi)成品油市場正處于需求淡季,高溫多雨天氣對下游基建工程、物流運輸?shù)刃袠I(yè)的開工率造成一定的沖擊,終端資源消耗量明顯減少。尤其是目前正是臺風(fēng)天氣的高發(fā)期,相關(guān)地區(qū)降雨明顯,危化產(chǎn)品運輸受阻,業(yè)者入市操作進(jìn)一步減少,成交氣氛維持疲軟狀態(tài)。進(jìn)入8月份,高溫多雨的天氣將持續(xù)打壓成品油終端需求,短期內(nèi),多地處于柴油消費淡季,且降雨將進(jìn)一步抑制柴油需求,汽油則因暑假開啟,私家車出行增加,終端需求將會受到支撐,不過近期全國大部分地區(qū)疫情再度來襲,隨著疫情防控的管控逐漸嚴(yán)格,出行必將受阻,汽油需求也將出現(xiàn)減少。

5、基本面出現(xiàn)改善,有色金屬需求有所回升,且預(yù)期改善

2021年7月份,有色金屬銷售指數(shù)止跌回升,當(dāng)月銷售量較上月增加2.7%。從市場情況來看,7月份,雖然大中小型企業(yè)開工率均環(huán)比6月有所回落,但中型和小型企業(yè)開工水平較往年同期偏高,這表明國儲釋放銅原料以及全面降準(zhǔn)對終端企業(yè)已經(jīng)逐漸開始顯現(xiàn)需求促進(jìn)效果。從銅市來看,相對于上半年,近期銅的基本面出現(xiàn)改善,且三季度仍有改善預(yù)期。上半年高銅價對國網(wǎng)訂單形成明顯抑制,線纜領(lǐng)域消費的弱勢導(dǎo)致國內(nèi)銅在傳統(tǒng)旺季中持續(xù)累庫。6月下旬開始,隨著銅價的回落,電網(wǎng)訂單開始改善,國內(nèi)社庫持續(xù)去化,至近三年來的低位,華東、廣東等主要消費地的現(xiàn)貨升水持續(xù)走高,現(xiàn)貨市場貨源緊俏。此外,上半年持續(xù)低迷的洋山銅港口溢價近期開始反彈,進(jìn)口利潤的修復(fù)帶動保稅區(qū)庫存開始向國內(nèi)回流,這也是近期需求改善的有力佐證。由于上半年電網(wǎng)投資進(jìn)度緩慢,截至5月年內(nèi)投資僅完成25%,下半年在投資計劃的壓力下,線纜這一上半年的消費拖累項可能轉(zhuǎn)為支撐項,成為托底需求的重要驅(qū)動。上游電銅桿企業(yè)6月產(chǎn)量回升至73.59萬噸,但同期產(chǎn)成品庫存卻持續(xù)3個月降低,電銅桿企業(yè)產(chǎn)量回升雖然不能排除廢銅需求流入精銅的替代效應(yīng),但產(chǎn)成品庫存在產(chǎn)量增加的情況下持續(xù)被消化,可見,終端線纜需求確有啟動,因此,對8月份的線纜用銅,個人認(rèn)為仍有穩(wěn)步回暖的空間。從電解鋁終端需求數(shù)據(jù)來看,地產(chǎn)、汽車表現(xiàn)依然尚可,下游消費表現(xiàn)好于往年同期。房地產(chǎn)投資開發(fā)數(shù)據(jù)好于去年和前年同期。汽車方面,6月,我國汽車產(chǎn)量為203.8萬輛,月環(huán)比減少5.8萬輛或-2.77%,同比下降13.10%。這是我國汽車市場連續(xù)第二個月產(chǎn)量同比出現(xiàn)下降,可能是受芯片緊缺影響,但1-6月我國汽車?yán)塾嫯a(chǎn)量為1279萬輛,同比增加26.4%,好于2020年同期的996萬輛,亦好于2019年同期的1214萬輛。7月23日,國務(wù)院新聞辦發(fā)布會上,商務(wù)部市場運行和消費促進(jìn)司司長朱小良表示,下一步,商務(wù)部將會同有關(guān)部門全鏈條促進(jìn)汽車消費。在政策支持下,預(yù)計我國汽車市場今年表現(xiàn)也不會太差。

三、商品庫存持續(xù)上升

2021年7月份,大宗商品庫存指數(shù)繼續(xù)上升至101.9%,較上月上升1.6個百分點,數(shù)據(jù)顯示,進(jìn)入7月份以來,雖在環(huán)保限產(chǎn)的影響下,生產(chǎn)企業(yè)開工率下降,商品供應(yīng)開始下滑,但需求表現(xiàn)不及預(yù)期,商品庫存繼續(xù)積壓,庫存壓力仍在加大。從各主要商品庫存情況來看,本月除煤炭庫存繼續(xù)下降外,其余品種均呈現(xiàn)上升態(tài)勢,特別是鐵礦石和成品油庫存量止跌回升。

1、鋼市供需雙降,庫存持續(xù)上升

2021年7月份,鋼鐵庫存指數(shù)繼續(xù)上升,三連升至近五個月以來的最高,當(dāng)月庫存量較上月增加3.6%,增速較上月加快2.4個百分點。從市場情況來看,7月份,國內(nèi)鋼市供需雙降。需求端:受淡季因素影響,終端需求表現(xiàn)低迷,各地成交量環(huán)比6月明顯回落,但市場投機(jī)需求相對不錯。供給端:在部分省市壓減粗鋼產(chǎn)量政策出臺后,供給削減的預(yù)期強(qiáng)烈。供需雙降的格局下,導(dǎo)致鋼鐵庫存量繼續(xù)上升。據(jù)西本新干線監(jiān)測庫存數(shù)據(jù)顯示,截至7月30日,國內(nèi)主要鋼材品種庫存總量為1548.14萬噸,較6月末上升79.4萬噸,增幅5.4%,較去年同期減少24.75萬噸,降幅1.6%。其中螺紋、線材、熱軋、冷軋、中板庫存分別為835.57萬噸、165.11萬噸、299.68萬噸、119.18萬噸和128.6萬噸。本月國內(nèi)五大鋼材品種,除冷軋庫存略微下降外,其他品種庫存皆有一定程度的上升,不過幅度并不大。進(jìn)入8月后,限產(chǎn)力度仍將進(jìn)一步放大,而需求表現(xiàn)則有望好轉(zhuǎn),在此消彼長下,預(yù)計庫存將得到消化。

2、供強(qiáng)需弱,鐵礦石開始累庫

2021年7月份,鐵礦石庫存指數(shù)結(jié)束之前的三連降,觸底反彈,當(dāng)月庫存量較上月增加1.5%,顯示當(dāng)前市場在供強(qiáng)需弱的背景下,鐵礦石開始累庫,庫存壓力開始加大。從市場情況來看,7月份港口鐵礦石到港回升,但疏港仍以低位運行為主,導(dǎo)致當(dāng)月港口庫存累庫幅度較大。截至7月30日,Mysteel統(tǒng)計全國45港港口庫存12813萬噸,環(huán)比上月底累庫638萬噸。7月份鐵礦石到港量高于6月份297萬噸,且本月度內(nèi)由于環(huán)保、天氣等因素帶來的港口封港限運時長加長,港口疏港受到的影響持續(xù)加大,使得本月度港口疏港均值低于上月的平均水平,疊加到港量的回升,因此在港口庫存累庫的同時在港船舶數(shù)量也有增加。分品種來看,本月度內(nèi)澳礦庫存環(huán)比增加376萬噸至6628萬噸,巴西礦庫存環(huán)比增加25萬噸至3473萬噸。從鐵礦自身供需看,7月外礦的低發(fā)運量將逐步體現(xiàn)在8月的到港量上,隨著疏港的改善港口庫存有望出現(xiàn)短期去庫。鋼廠當(dāng)前廠內(nèi)鐵礦庫存水平偏低,臨近旺季后續(xù)有一定的補庫需求。當(dāng)前中高品粉礦庫存仍處于低位水平,隨著8月用焦成本的增加,中高品礦可能會再度受到青睞。鐵礦的品種間結(jié)構(gòu)性矛盾可能會再度顯現(xiàn)。不過隨著粗鋼壓產(chǎn)政策的全面落地,鐵礦石開始出現(xiàn)積累庫存的現(xiàn)象,恢復(fù)到歷史中位水平。隨著后面壓產(chǎn)的不斷深入,鐵礦石庫存有望持續(xù)積累。

3、缺芯問題持續(xù),汽車產(chǎn)量下滑,車市庫存增速放緩

2021年7月份,汽車庫存量較上月增加0.9%,增速較上月減緩1.5個百分點。據(jù)中國汽車流通協(xié)會發(fā)布數(shù)據(jù)顯示,截至7月底,全國經(jīng)銷商整體庫存量約為250萬輛,比年初下降約100萬輛。7月汽車經(jīng)銷商庫存預(yù)警指數(shù)也由此同比大幅下降10.4%,環(huán)比下降3.8%,達(dá)到52.3%。從市場情況來看,當(dāng)前經(jīng)銷商庫存水平進(jìn)入相對合理區(qū)間,部分車型的供給緊張問題或?qū)⒀永m(xù)到8月份。值得注意的是,隨著缺芯問題有所緩解,四季度主機(jī)廠將加大排產(chǎn),希望借此補齊二、三季度缺口,經(jīng)銷商或?qū)⒁虼嗣媾R高庫存壓力,預(yù)計四季度部分車型結(jié)構(gòu)性短缺問題將得到緩解,屆時主要矛盾將轉(zhuǎn)向市場需求的不足。進(jìn)入8月份,上旬企業(yè)陸續(xù)進(jìn)入高溫假期,同時酷暑天氣與集中降雨也會影響消費者進(jìn)店購車,加之八九月份的傳統(tǒng)市場旺季將因國內(nèi)部分地區(qū)疫情的反復(fù)而延后,需要謹(jǐn)慎看待后期市場。不過,8月下旬的開學(xué)季將成為積極因素,預(yù)計可為市場帶來部分需求。同時,近期商務(wù)部提出將全鏈條著眼促進(jìn)汽車消費等,這也有助于下半年汽車消費增長。綜合上述因素,預(yù)計8月中國市場銷量與7月份相比將有所上升,由此認(rèn)為8月份車市庫存或?qū)⒊霈F(xiàn)小幅下降。

從以上情況來看,縱觀7月份,盡管市場供應(yīng)受到環(huán)保政策影響而出現(xiàn)下滑,但需求呈現(xiàn)明顯淡季特征,庫存累積速度加快,國內(nèi)大宗商品市場繼續(xù)弱勢震蕩探底。進(jìn)入8月份以后,隨著宏觀經(jīng)濟(jì)逐步趨穩(wěn)向好、貨幣寬松加碼、加之基建投資的跟進(jìn),從全國范圍看,供需基本面有望得到一定改善,預(yù)計需求端表現(xiàn)將好于七月;而環(huán)保限產(chǎn)已經(jīng)成為常態(tài),部分區(qū)域產(chǎn)能釋放受到制約,預(yù)計市場供給很難繼續(xù)增長;隨著時間的推移,“金九銀十”的情緒可能提前釋放,中間商和下游客戶或?qū)㈤_始提前備貨,在各方因素影響下,我們認(rèn)為8月份國內(nèi)大宗商品市場有望在充分調(diào)整后逐步企穩(wěn),并具有一定的反彈動能,不過需求回升力度才是決定反彈動能的關(guān)鍵。

1、全球經(jīng)濟(jì)持續(xù)回暖,宏觀氛圍持續(xù)寬松樂觀

7月全球主要經(jīng)濟(jì)體延續(xù)經(jīng)濟(jì)復(fù)蘇進(jìn)程,不過,美國市場對于通脹預(yù)期和歐美貨幣政策轉(zhuǎn)向的憂慮并沒有在7月繼續(xù)發(fā)酵。市場對于美聯(lián)儲貨幣政策轉(zhuǎn)向的預(yù)期短期得以落空,美元的“銳氣”也有明顯縮減。

7月29日凌晨,美聯(lián)儲7月FOMC落下帷幕。此次會議整體基調(diào)符合市場預(yù)期,并沒有意外的開始暗示減量,不過美聯(lián)儲已經(jīng)開始在為接下來逐漸暗示減量開始預(yù)熱。但由于這也原本已經(jīng)在市場預(yù)期之內(nèi),因此會后資產(chǎn)價格的反映整體溫和甚至偏鴿,例如美元和利率回落、黃金和納斯達(dá)克反彈等,或?qū)ι唐肥袌鰩碇巍?/span>

根據(jù)美聯(lián)儲會議精神,就業(yè)水平或?qū)⑹墙窈笳叩闹匾罁?jù)。據(jù)中金公司結(jié)合目前美國就業(yè)的修復(fù)速度,完全修復(fù)(失業(yè)率和勞動參與率均回到疫情前水平)大概還需要9~10個月,而達(dá)到2013年正式減量時的“門檻”(~64%的修復(fù)程度),還需要6個月,對應(yīng)的時點是2021年底,也即屆時可能逐步達(dá)到美聯(lián)儲認(rèn)為的“進(jìn)一步重大進(jìn)展”的目標(biāo)。所以,8月應(yīng)該沒有減少資產(chǎn)購買的政策擾動。

此外,在美國國會山經(jīng)過數(shù)周的艱苦談判后,7月28日晚間,美國參議院兩黨小組達(dá)成了一項關(guān)于1.2萬億美元的基礎(chǔ)設(shè)施支出法案的協(xié)議。這1.2萬美元基建協(xié)議大致內(nèi)容,包括用于交通運輸?shù)挠?120億美元,用于道路和橋梁建設(shè)的有1090億美元,另外有2030億美元用于交通配套相關(guān)領(lǐng)域,730億美元用于電網(wǎng)建設(shè),像水利、機(jī)場、鐵路等,都分配到了相應(yīng)的資金。

歐洲方面,歐洲議會7月7日批準(zhǔn)更新版“連接歐洲設(shè)施”計劃,將在2021年至2027年間劃撥300億歐元,用于交通、能源和數(shù)字化基礎(chǔ)設(shè)施建設(shè)。更新版“連接歐洲設(shè)施”計劃中,將有約230億歐元用于交通項目,50億歐元用于能源項目,20億歐元用于數(shù)字化項目。歐洲央行宣布將通脹目標(biāo)明確定在2%,并在必要時允許通脹過高,這是近20年來歐洲央行首次調(diào)整通脹目標(biāo),我們可以將其解讀為其對歐元區(qū)經(jīng)濟(jì)恢復(fù)仍有更多期許,由此預(yù)示,歐元區(qū)短期貨幣政策也將持續(xù)較為寬松的狀態(tài),繼續(xù)為經(jīng)濟(jì)恢復(fù)提供保障。

2、國內(nèi)經(jīng)濟(jì)繼續(xù)保持整體平穩(wěn)向好運行

中國物流與采購聯(lián)合會、國家統(tǒng)計局服務(wù)業(yè)調(diào)查中心發(fā)布的2021年7月份中國制造業(yè)采購經(jīng)理指數(shù)(PMI)為50.4%,較上月下降0.5個百分點,但仍保持在50%以上。本月指數(shù)回落,主要是我國東部和中部地區(qū)遭遇強(qiáng)降雨和臺風(fēng),對經(jīng)濟(jì)運行多個方面影響有所顯現(xiàn),但經(jīng)濟(jì)整體平穩(wěn)向好運行基礎(chǔ)沒有發(fā)生改變。一是宏觀經(jīng)濟(jì)依然保持在上升通道。本月制造業(yè)PMI繼續(xù)位于50%以上,連續(xù)17個月保持在擴(kuò)張區(qū)間,生產(chǎn)指數(shù)和新訂單指數(shù)都位于51%左右,表明市場供需兩端穩(wěn)定上升;二是新動能增長勢頭繼續(xù)加快。裝備制造業(yè)PMI和高技術(shù)制造業(yè)PMI分別較上月上升0.9和0.3個百分點至52.4%和55%,其中生產(chǎn)指數(shù)和新訂單指數(shù)都運行在高位水平;三是吸納就業(yè)連續(xù)上升。從業(yè)人員指數(shù)較上月上升0.4個百分點至49.6%,連續(xù)2個月上升;四是企業(yè)對后市預(yù)期較為樂觀。生產(chǎn)經(jīng)營活動預(yù)期指數(shù)為57.8%,較上月小幅下降0.1個百分點,保持在較好水平。

貨幣政策方面,7月國常會決定,針對大宗商品價格上漲對企業(yè)生產(chǎn)經(jīng)營的影響,要在堅持不搞大水漫灌的基礎(chǔ)上,保持貨幣政策穩(wěn)定性、增強(qiáng)有效性,適時運用降準(zhǔn)等貨幣政策工具,進(jìn)一步加強(qiáng)金融對實體經(jīng)濟(jì)特別是中小微企業(yè)的支持,促進(jìn)綜合融資成本穩(wěn)中有降。而如今,在2季度GDP增速達(dá)到7.9%、上半年GDP增速達(dá)到12.7%的背景下,7月15日央行全面降準(zhǔn)0.5個百分點,是超出市場預(yù)期。這次降準(zhǔn)雖然主要是用來置換MLF及應(yīng)對繳稅,但也有利于保持銀行體系流動性的總量穩(wěn)定,會適度改善8月實體經(jīng)濟(jì)的資金緊張狀況。截止7月29日,上海銀行間同業(yè)拆放利率隔夜、1周、1月和3月環(huán)比6月底分別回落24%、6%、4%和2%。融資企業(yè)的成本有所下降。面對經(jīng)濟(jì)下行、中美關(guān)系等不確定性,相信政府會預(yù)留政策空間,未來不排除還有進(jìn)一步的釋放流動性的動作。從社融存量增速來看,6月社融增速降至11%,4個月來首度企穩(wěn),不僅較去年10月13.7%的高點顯著回落,也離上一輪信用緊縮時的10.3%的低點僅一步之遙。6月貨幣、信貸、社融的全面超預(yù)期增長,體現(xiàn)了金融對實體經(jīng)濟(jì)支持力度加大。

財政政策方面,上半年全國發(fā)行地方政府債券33411億元,專項債發(fā)行較為緩慢。數(shù)據(jù)顯示,截止6月末,新增專項債發(fā)行約1.7308萬億,僅完成全年額度的27%,往年這個進(jìn)度是六成左右。可見,下半年進(jìn)度會有多快,力度有多大。專項債里有或25%左右的錢是要流向基建的,可見下半年相關(guān)資金或有所緩解。

3、大宗商品市場將擺脫淡季因素,需求逐步釋放

今年是“十四五”開局之年,下半年的經(jīng)濟(jì)或要為2022年的經(jīng)濟(jì)社會發(fā)展奠定良好的基礎(chǔ)。這就意味著,在面臨去年基數(shù)抬升的下半年的情況下,今年下半年穩(wěn)增長的壓力會不斷加大。所以,6月9日召開的主題為部署“十四五”重大工程項目的國常會,或?qū)⒋龠M(jìn)有關(guān)部門要合理把握今明年投資力度。據(jù)了解,6月份新入庫的5000萬元及以上的大項目超過1萬多個,環(huán)比增長11.6%。進(jìn)入6月份,多地陸續(xù)召開新一輪項目開工儀式。據(jù)Mysteel不完全統(tǒng)計,6月全國各地開工項目共4858個,總投資額34930.94億元,環(huán)比增48%,同比增45%;前6月累計新開工項目投資額同比增142%。這些項目,為下半年的大宗商品需求奠定了一定的基礎(chǔ)。

根據(jù)國家統(tǒng)計局的數(shù)據(jù),上半年固定資產(chǎn)投資到位資金同比增長16.8%,增速超過投資增速12.6%。上半年年民間投資同比增長15.4%,制造業(yè)投資同比增長19.2%,兩年均2.0%,比1-5月加快1.4個百分點。基礎(chǔ)設(shè)施投資同比增長7.8%,兩年平均增長2.4%,比1-5月份略降。統(tǒng)計局解讀稱,目前支持投資持續(xù)恢復(fù)的有利因素在不斷增多,總體而言,下階段投資將會繼續(xù)保持持續(xù)恢復(fù)的態(tài)勢。主要是因為一是市場活力在逐步增強(qiáng);二是資金保障比較有力;三是穩(wěn)投資政策在持續(xù)發(fā)力;四是從長期來看,新型工業(yè)化、信息化、城鎮(zhèn)化、農(nóng)業(yè)現(xiàn)代化都蘊藏了巨大的投資空間。

此外,隨著天氣好轉(zhuǎn),市場也將逐漸擺脫淡季因素的影響:一是隨著高溫多雨天氣過去,洪災(zāi)影響消退,對建筑工地需求的抑制作用也將減退;二是房地產(chǎn)行業(yè)繼續(xù)貢獻(xiàn)需求增量,2021年1-6月房地產(chǎn)開發(fā)投資同比增長15.0%;比2019年1-6月增長17.2%,兩年平均增長8.2%。房地產(chǎn)市場開發(fā)投資繼續(xù)保持增長,為商品需求提供一定支撐;三是雖然汽車行業(yè)仍面臨“缺芯”問題,但上半年各車型銷量均有較大幅度回升,在當(dāng)前經(jīng)濟(jì)環(huán)境下,汽車產(chǎn)銷未來將保持平穩(wěn)增長態(tài)勢,對鋼鐵、有色金屬等大宗商品需求也有一定支撐。

執(zhí)筆人:中國物流信息中心 李大為

相關(guān)閱讀

每日 推薦

- 2025汽車物流行業(yè)年會在重慶召開

- 國家標(biāo)準(zhǔn)《藥品冷鏈物流追溯管理要求》 (GB/T 46204-2025)解讀

- 國家標(biāo)準(zhǔn)《物流服務(wù)合同準(zhǔn)則》 (GB/T 30333-2025)解讀

- 國家標(biāo)準(zhǔn)《物流單證基本要求》 (GB/T 33449-2025)解讀

- 中物聯(lián)發(fā)布2025年10月政策輯要

- 中國兵器第一機(jī)械集團(tuán)、中寶智運一行到訪中物聯(lián)

- 胡大劍出席國有企業(yè)采購與供應(yīng)鏈理論與實踐研究課題成果交流會

- 中物聯(lián)黨委召開理論學(xué)習(xí)中心組學(xué)習(xí)擴(kuò)大會議 學(xué)習(xí)貫徹黨的二十屆四中全會精神

- 中物聯(lián)黨委召開全面從嚴(yán)治黨專題會議

- 蔡進(jìn)出席北京市“十五五”規(guī)劃專家咨詢委員會座談會

- 中國物流標(biāo)準(zhǔn)大講堂第46期預(yù)告:《醫(yī)院院內(nèi)醫(yī)療器械物流服務(wù)質(zhì)量評價》《骨科耗材物流服務(wù)規(guī)范》兩項團(tuán)體標(biāo)準(zhǔn)宣貫活動