發布時間:2022-04-05 08:40:24 科技信息部

關注中物聯

關注中物聯

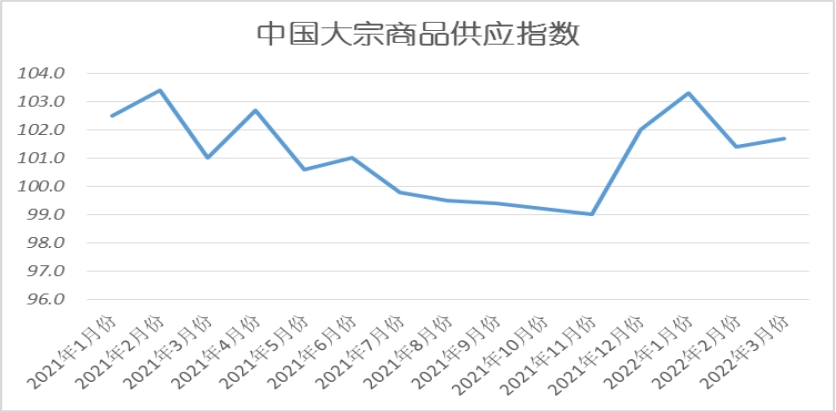

由中國物流與采購聯合會調查、發布的2022年3月份中國大宗商品指數(CBMI)為100.9%,較上月上升0.1個百分點。各分項指數中,供應指數小幅上升、銷售指數止跌反彈、庫存指數有所回落。從本月指數的變化情況來看,當前國內大宗商品市場需求有所回升,不過,本月銷售指數止跌回升主要是受黑色系回升幅度較大拉動,綜合指數繼續上升則主要還是因為受到供應端的拉動更大,銷售端對市場支持力度偏小,特別是受當前國內疫情多點散發的影響,管控升級導致市場未能迎來預期般的傳統旺季,商品供需結構仍不均衡,行業基本面未有明顯改善。進入4月份,前期疫情影響仍將存在,市場難有明顯向上的行情,后期隨著全國疫情防控局勢穩定,需求有望開始發力,加之宏觀經濟環境持續好轉,我們認為國內大宗商品市場持續回暖的基礎將會形成,市場運行也將逐漸向好。

一、商品供應增速加快

2022年3月份,大宗商品供應指數止跌回升,當月較上月回升0.3個百分點,至101.7%,顯示隨著傳統旺季的來臨,商品生產企業預期良好,生產熱情高漲,產量穩中有升,市場供應持續增加,但隨著疫情的多點散發,對物流運輸造成較大影響,部分生產企業因為原材料庫存偏緊以及銷售不暢被迫減產,供應增長的節奏也有所減緩。各主要商品中,鋼鐵供應量止跌回升,鐵礦石和化工供應量繼續增加,且增速加快,煤炭和有色金屬供應量雖繼續增加,但增速有所放緩,成品油和汽車供應量則出現下降格局。

1、疫情影響明顯,鋼鐵供應增量有限

2022年3月份,鋼鐵供應量止跌回升,當月較上月增加0.8%。從市場情況來看,3月份,國內疫情有所擴散,波及多個城市,對鋼鐵生產產生較大的影響。3月上半月為了保障冬殘奧會和兩會順利進行,鋼廠生產面臨環保限產,但是從產量來看生產相對平穩。下半月多地疫情散發,對鋼鐵行業生產影響較大,一是部分地區疫情導致人員上崗受到影響,鋼廠開工有所受限;二是原材料和產成品物流成本上升,時間拉長,甚至直接受阻,導致鋼廠生產放緩。3月份,多方因素導致鋼廠生產受限,鋼鐵供應量回升幅度有限。據中鋼協數據統計,截止到3月中旬,全國粗鋼日產量262.07萬噸,環比1-2月下降2.11%;鋼材日產量331.60萬噸,環比1-2月下降0.54%。Mysteel預估3月下旬粗鋼產量增幅放緩。下旬全國粗鋼預估產量3062.6萬噸,日均產量278.41萬噸,環比3月中旬上升2.06%,同比下降3.86%。3月份,全國粗鋼產量8445.7萬噸,日均產量272.44萬噸,環比增加31.78萬噸,增幅13.21%,同比下降5.41%。后期隨著疫情逐步得到控制,部分地區已經陸續解封,后期高爐復產態勢有望持續,產量或保持小幅增長趨勢。其中,廢鋼價格高位運行,會對電爐鋼擴產形成一定抑制。不過,考慮到限產政策呈常態化,預計后期國內粗鋼產量回升的空間有限。預計4月份月粗鋼日均產量環比略增,鋼市供應量小幅增長。

2、到港增加,鐵礦石供應持續回升

2022年3月份,鐵礦石供應量較上月增加3.5%,增速較上月加快1.8個百分點,連續四個月呈現供應增加的態勢。從供應端的情況來看,3月份,全球鐵礦石發運量環比增加1048萬噸至1.18億噸,折算日均發運量383萬噸/日。其中澳礦發運量環比增幅明顯,本月發運總量7271萬噸,環比增加841萬噸;巴西鐵礦石發運基本持平,發運量環比增加19萬噸至2151萬噸;除澳巴外礦石發運同步增加,本月發運2464萬噸,環比增加187萬噸。與此同時,3月份,國內45港到港總量9438萬噸,環比增加1064萬噸。其中澳礦到港量環比增加明顯,本月到港量7137萬噸,環比增加1611萬噸;巴西礦到港量環比下降480萬噸至1076萬噸;除澳巴以外的鐵礦石到港量1224萬噸,與上月基本持穩。國內生產方面,3月份,國內鐵精粉產量環比增加,預計供應總量2150萬噸,環比增加171萬噸。隨著兩會結束,華北、華中區域部分礦山復工復產增多,西南地區疫情管控有所緩解,境外運輸政策放寬導致原料供應增加,三大區域礦山產能利用率提高;不過華東區域部分礦山受疫情擾動開工受限,礦山產能利用率呈下降趨勢。展望4月份,隨著季節性影響因素的退卻,鐵礦石發運進入增量周期,國內的鐵礦石生產限制性因素影響減弱,產量繼續增加,鐵礦石供給將處于持續上升的過程中。

3、在能源保障大環境下,煤炭供應保持穩定增長

2022年3月份,煤炭供應量較上月增加1.2%,連續八個月呈現增長態勢,但增速較上月減緩3.6個百分點,顯示隨著國家保供穩價政策持續推進,在保障生產安全的背景下,煤炭產量保持快速增長,市場供應環境較為寬松,但進口受限,加之基數較高,令本月市場供應增速下滑。從供給上看,國家發改委煤電油氣運會議上再次強調增產能、增產量,責任壓實到各省的屬地,保供穩價政策持續升級,煤炭產量保持快速增長。2022年1-2月,全國原煤產量為6.9億噸,同比增長10.3%,增速比去年12月加快3.1個百分點。2月中下旬起,煤炭復工復產進度加快,2月中下旬以來,全國煤炭日產量持續保持在1200萬噸以上水平,同比漲幅超過10%。同時,鐵路運輸企業充分發揮煤炭運輸骨干作用,集中資源全力組織增運,鐵路煤炭發運量快速增長,有力保障煤炭穩產穩供。3月份以來,鐵路煤炭發運量保持高位水平,據調度數據,全國鐵路日均煤炭裝車9.5萬車,同比增長超過10%,其中電煤裝車6.5萬車,同比增長16%以上。同時,除日常檢修日外,大秦線日均運量均保持在130萬噸高位水平。能源保供力度不斷升級,國內能源供應形勢暫未受到明顯影響。進口上看,盡管2月份印尼煤炭出口禁令已被撤銷,出口秩序正逐步恢復,但印尼外礦仍以執行被禁令推遲的訂單為主,2-3月份出口貨盤供應緊俏。同時,全球天然氣價格再度大幅上漲,市場擔憂俄羅斯對歐洲市場的天然氣供應,歐洲許多國家已重新運營燃煤電廠,并增加煤炭儲備,帶動國際動力煤價格延續漲勢。2月下旬開始,進口煤價再度出現倒掛,進口對內貿煤炭補充作用減弱,且在一定程度上了增加了內貿供給壓力。進入4月份,主產地增產保供壓力不小,在進口煤減量較大的情況下,保供政策暫時不會退出,產地煤炭供應將維持高位。內蒙古將以更高要求做好能源保供工作,全力推動煤礦手續辦理,有序釋放煤炭先進產能。而陜西省下發文件,要求煤炭生產企業要在確保疫情防控和安全生產的前提下,加大產能釋放力度,保持正常生產銷售及發運。而鐵路運輸彈性小,運輸瓶頸存在。進口方面,印尼即將進入齋月,疊加印尼將提高國內DMO占比,整體印尼煤供應趨緊。國內新增先進產能釋放需時間周期;疊加疫情影響運輸等不確定性因素影響,預計市場整體供應將出現缺口。

4、煉廠相繼進入檢修、成品油供應有所下降

2022年3月份,成品油供應量較上月減少1.8%,時隔四個月后再現下降趨勢,顯示隨著煉廠檢修開始以及疫情導致物流不暢,本月成品油供應量有所下降。從供應端的情況來看,一季度,國內主營煉廠檢修相對較少,尤其是2月份并無煉廠處在檢修期內,從而帶動國內主營煉廠平均開工負荷在2月份漲至76.66%。而進入3月份之后,海南石化、揚子石化等煉廠相繼進入檢修,造成一部分原油加工量減少,國內主營煉廠3月份的平均開工負荷有所回落。據卓創資訊統計,2022年3月份,主營煉廠平均開工負荷為76.20%,較去年12月份下跌0.26個百分點,同比上漲4.48個百分點。展望二季度,國內仍有較多煉廠即將進入檢修,加之目前國內成品油庫存壓力增大,故而預計二季度國內成品油產量將有所下滑。主營方面,二季度是傳統的主營煉廠檢修旺季,將導致煉廠平均開工負荷繼續回落。但由于主營煉廠承擔社會保供職責,故而預計原油加工量及成品油產量變化有限。地方煉廠方面,目前國際原油價格仍處高位,地方煉廠煉油利潤持續為負,煉廠開工積極性受到較大影響。加之部分地方煉廠在二季度將進入檢修,故而預計地煉平均開工負荷在二季度也將整體處在較低水平,其中4月份開工負荷或為全年最低,由此預計4月份國內成品油供應量將會繼續下滑。

5、疫情在多地擴散,車企生產承壓

2022年3月份,汽車供應量較上月減少2.5%,時隔五個月后再現下降格局。從市場情況來看,國內車市剛剛緩解的“缺芯”問題,再受疫情打擊,3月份以來,新冠疫情在多地擴散,已有超過20個地級市采取全域或重點地區靜默管理措施,另有近30個地級市出現中風險區域,給正常的汽車生產、銷售帶來沖擊,特別是上海和長春地區影響較大。從車企情況來看,為配合防疫,一汽集團長春五大整車工廠自3月13日起有計劃停產,生產線重新啟動時間將視疫情防控整體情況和省、市有關要求綜合研判確定。此外,華晨寶馬沈陽工廠也配合疫情防控從3月24日起暫停生產。上海從3月28日起到4月5日將進行新一輪切塊式、網格化核酸篩查,浦東、浦西以黃浦江為界實施封控,上海的汽車工廠生產同樣引發關注。針對疫情對車企影響,大眾中國相關負責人表示,“每天狀態都在更新:3月30日長春停產,上海安亭正常生產。”

二、市場需求有所回暖

2022年3月份,大宗商品銷售指數止跌回升,至100.6%,顯示隨著傳統旺季的來臨,帶動了國內需求增加,商品成交量開始上升,但隨著疫情再度多點爆發,特別是3月下旬,各地管控措施升級,對商品流通和終端需求的影響開始加大,加之房地產行業復蘇較慢,終端需求回暖速度未如預期,下游需求逐漸陷入低谷。各主要商品中,鋼鐵和鐵礦石銷售量止跌回升,這也是拉動本月銷售指數回升的重要因素,化工銷售量繼續增加,但增速放緩,煤炭、成品油、有色金屬和汽車銷售量則出現不同程度的下降。

根據統計局公布數據,前2月房地產銷售面積15703萬平方米,同比下降9.6%,其中住宅銷售面積下降13.8%;商品房銷售額15459億元,下降19.3%,其中住宅銷售額下降22.1%;房地產開發企業到位資金25143億元,同比下降17.7%。另據統計,3月1-24日,60城市新房銷售面積同比-50%(2月-28%),18城市二手房成交面積同比-39%(2月-38%)。由此可見,房地產在經歷了半年多的政策糾偏后,仍未見明顯的好轉。3月份全國開工情況一般,整體新項目雖然較多,但受資金以及部分地區疫情管控等影響,需求釋放有限。同時房地產行業表現依舊不佳,債券兌付窗口使資金更加收緊,短期內對商品市場提供支撐有限,一定程度限制終端需求。此外,對于大宗商品市場而言,貨幣政策調整對市場預期的影響相對明顯,2月份社融規模增量下降,對企業資金面預期有所影響。尤其是基建房地產類項目,在開年之后都面臨資金緊張局面,對其原料采購形成一定阻礙,延緩了商品市場的需求釋放。

預計4月份,市場需求或加快釋放。在國內疫情逐步得到控制后,3月份被抑制的需求或將加快釋放,加上基建投資不斷落實,為大宗商品市場提供較好動力,對商品價格也有所支撐。

1、天氣回暖帶動需求回升,鋼市成交環比上升

2022年3月份,鋼市銷售量較上月增加2.9%,時隔五個月后再現上升趨勢,顯示鋼市需求開始回暖。本月需求回升一方面受天氣回暖帶動,國內各地終端需求增加,成交量環比上升;另一方面,也是因為之前基數較低,需求回升趨勢仍需時間檢驗,特別是受疫情影響,各地管控措施升級,對商品流通和終端需求影響較大。從市場情況來看,3月上旬,因天氣回暖,國內各地終端需求增加,成交量環比上升。但在3月后期,因全國多地發生疫情,部分地區管控措施升級,疊加房地產行業復蘇較慢,終端需求回暖速度放慢,下游需求陷入低谷,后半個月,鋼市消費量出現周環比下滑,拖累了全月需求的增幅。從上海卓鋼鏈監測的滬市終端線螺采購數據來看,3月份終端日均采購量環比回升190%,但月內有沖高回落的表現,特別是下半月受疫情管控影響較大,周環比持續回落。目前,市場對穩增長的預期比較一致,只要疫情得到有效控制,“延誤”的需求將會回歸,預計4月份需求量環比將繼續增長。

2、鋼鐵產量上升,鐵礦石消費量止跌回升

2022年3月份,鐵礦石銷售量止跌回升,當月較上月增長2.2%,顯示3月份隨著環保限產管控力度的逐漸減弱,鐵礦石需求也進入回升周期。從市場情況來看,3月初冬殘奧會和兩會期間限產加嚴,而后隨著冬殘奧會、兩會以及采暖季得結束,需求逐漸釋放,整體3月鐵水產量呈現先降后增的趨勢,而月底受到疫情防控影響,高爐燜爐增加復產也有所延期,預計產量將會止增轉降。截至3月25日調研,預計Mysteel統計247家鋼廠樣本3月鐵水產量總量環比上月增加1068萬噸至6904萬噸,日均鐵水產量環比增加14.3萬噸/天至222.7萬噸/天,增幅6.8%。與此同時,3月鋼廠提貨增加,受天氣和疫情影響疏港增幅較小。截至3月25日,Mysteel統計中國45港3月疏港量8533萬噸,日均疏港環比增加8.8萬噸/天至275.3萬噸/天,增幅3.3%。本月疏港除沿江區域外均有所增加,主要是由于復產前鋼廠提前備庫和復產后鋼廠需求增加導致,但是由于月末疫情影響運輸,華東和華北地區疏港增幅受限;沿江地區受到大風大霧得惡劣天氣影響持續下降,日均降幅約10萬噸/天。展望4月份,市場對于需求回升預期較強,需求端隨著疫情的好轉和下游需求旺季的到來,鐵水產量或將持續增加,據Mysteel調研了解,4月鐵水產量日均約235萬噸/天,但還需要警惕疫情拐點及鋼廠低利潤對其生產狀態的影響,當前疫情還有較大不確定性,短期需求放量空間有限;若假設國內疫情得控之后,需求放量也需時間體現,這期間內對于鋼廠利潤影響有限,噸鋼毛利難有明顯增加。

3、七連漲”的油價疊加疫情反復,成品油市場需求持續低迷

2022年3月份,成品油市場銷售量較上月減少3.6%,連續五個月呈現下降趨勢,顯示隨著國內成品油價格漲至高位,包括部分地區居民出行率降低、物流運輸行業受限,國內成品油市場需求低迷,銷售狀況較差,國內成品油供大于求的局面顯現。。從市場情況來看,1-2月份國內成品油需求整體表現較好,尤其是春節假期前后國內汽油需求表現活躍,一度導致部分地區汽油資源出現偏緊情況,也導致了國內多數主營銷售單位在2月末以及3月初高掛當地批發限價。但受到3月份突發因素影響,部分地區居民出行率明顯降低,當地基建工程、物流運輸行業也受到極大影響,從而導致國內汽、柴油需求明顯下滑,國內供需環境逐漸由供不應求向供大于求轉變。部分地區成品油庫存壓力明顯上升,也直接導致了下旬國內汽、柴油批發價格出現下滑走勢。展望二季度,清明節假期及勞動節假期將對國內汽油需求帶來一定提振,但目前國內部分地區居民出行率依舊較低以及較高的油價將對4月中上旬的需求繼續形成抑制,預計5、6月份國內汽油需求將會出現明顯好轉。柴油方面,氣溫繼續回升,加之部分地區復工復產,國內基建工程及廠礦開工率將會上漲,物流運輸行業預計也將陸續復蘇,利好國內柴油需求。但南方即將進入雨季,持續的降雨將對南方地區的成品油需求恢復帶來利空,尤其對柴油需求的影響相對更大。

4、疫情影響,車市“小陽春”遲到

2022年3月份,車市銷售量較上月減少3.4%,時隔七個月后再現下降態勢,顯示受疫情影響,對車市影響較大,消費者購車意愿持續低迷,經銷商銷售節奏被打亂,汽車銷量下滑。從市場情況來看,全國乘用車市場信息聯席會數據顯示,今年3月第一周總體狹義乘用車市場零售日均3.7萬輛,同比下降13%,相對今年2月一至二周均值增42%。3月第二周總體狹義乘用車市場零售日均4.6萬輛,同比增長3%,相對今年2月的一至二周均值增75%。在車市受生產減緩、終端閉店等影響下,3月第三周總體狹義乘用車市場零售日均3.5萬輛,同比下降29%,相對今年2月的第三周銷量下降25%。乘聯會分析稱,3月以來新冠疫情多地擴散,第三周的市場走勢嚴重異常,由于部分地區的生產靜止,消費暫停,形成各廠商大面積銷量回落明顯。乘聯會初步估算,本月車市受疫情影響造成的銷量損失在20萬輛左右。通常來說,3月份是一年車市轉旺的起始月份,既對一季度銷量起決定性作用又是承上啟下的關鍵月份。但當前疫情在全國多省市的反復狀況不可避免地影響了3月份的汽車銷量。乘聯會秘書長崔東樹表示,3月狹義乘用車零售銷量預計158.0萬輛,同比下降10.4%;由于本次受疫情影響的地區較多,且疫情仍處于動態變化中,3月車市的具體影響程度仍需進一步觀察。展望4月份,受疫情管控加劇,多地車展延后或取消,新車上市延遲,均對銷量產生一定影響,預計4月上旬汽車市場依舊低迷。如果疫情在4月中下旬得到控制,短期內積壓的市場需求將快速釋放,預計4月銷量略好于去年同期,5月銷量同比增幅約10%。

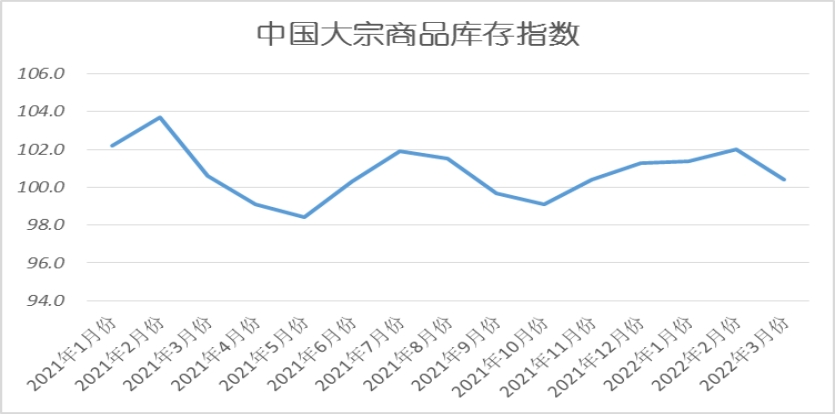

三、商品庫存增速減緩

2022年3月份,大宗商品庫存指數為100.4%,較上月回落1.6個百分點,顯示國內大宗商品市場庫存增速有所減緩,商品庫存壓力出現緩解。不過,整體來看,國內大宗商品市場庫存量已連續五個月呈現上升態勢,只是各月增速有所變化,顯示當前國內大宗商品市場整體供庫存仍在積壓,商品去庫存的難度較大。各主要商品中,除鋼鐵和鐵礦石庫存量有所減少外,其余品種均呈現增長態勢,且增速均有所加快。

1、行業基本面改善,鋼市庫存下降

2022年3月份,鋼市庫存量較上月減少1.5%,時隔兩個月后再現下降趨勢,顯示隨著鋼市基本的改善,鋼市再度“去庫存化”,市場庫存壓力出現緩解。從市場情況來看,3月份行業基本面呈“供需雙升”格局,其中,受采暖季和冬奧會結束影響,局部鋼廠復產節奏加快,供給端維持小幅增長;與此同時,進入3月后,終端開工率快速上升,需求有階段性釋放。隨著供需兩端雙向回暖,而后者更強,所以市場進入去庫存階段。不過,因全國多地發生疫情,疊加房地產行業復蘇較慢,終端需求回暖速度放慢,后半個月,螺紋鋼的表觀消費量出現周環比下滑。從供應方面來看,疫情對物流運輸造成較大影響,部分鋼廠因為原材料庫存偏緊被迫減產,供應回升節奏也有所減緩。據西本資訊監測庫存數據顯示,截至3月31日,國內主要鋼材品種庫存總量為1697.32萬噸,較2末下降73.35萬噸,降幅4.1%,較去年同期減少384.51萬噸,降幅18.5%。其中螺紋、線材、熱軋、冷軋、中板庫存分別為966.88萬噸、233.69萬噸、246.24萬噸、140.06萬噸和110.45萬噸。本月國內主要鋼材品種庫存拐點出現,其中不同區域差異較大。展望4月份,我們判斷,隨著后期疫情得到有效控制,前期被延誤的需求終會釋放,后期庫存去化將更為順暢。

2、供強需弱,煤炭庫存增速加快

2022年3月份,煤炭庫存量較上月增加2.3%,增速較上月加快0.4個百分點,顯示煤市庫存壓力加大。從市場情況來看,3月份,隨著天氣轉暖,沿海終端用戶存煤水平下降,近期,沿海終端電廠庫存持續下降,沿海八省電廠合計存煤由三月初的2826萬噸降至2623萬噸,日耗由171萬噸升至189萬噸,存煤可用天數由16.4天降至13.8天;其中,華東和南方區域電廠存煤可用天數偏低,拉運和采購積極性提高。與此同時,在能源保障大環境下,煤炭供應保持穩定增長,導致環渤海港口庫存持續增長。3月底,環渤海港口合計存煤1910萬噸,較月初增加238萬噸。盡管庫存略有增加,但秦皇島港和京唐三港存煤依然處于低位,優質煤依然緊俏。進入4月份,4月18日開始,大秦線將展開為期25天的春季集中修;屆時,煤車調進受影響,港口庫存提升難度將加大。終端用戶在3中下旬,結束觀望,終端采購需求提前釋放,煤炭采購積極性提升。綜合分析,4月份,煤炭庫存量或將下降,庫存壓力有望得到緩解。

3、供需雙弱,車市庫存明顯增長

2022年3月份,車市庫存量較上月增加4.8%,連續六個月呈現增長態勢,本月庫存增速較上月加快3.9個百分點,顯示供需雙弱的車市,庫存壓力進一步加大。從市場情況來看,3月份,疫情在多地反撲,汽車生產、銷售、消費及出行均受到較大影響,整體市場處于不景氣區間。本月,受疫情影響,多個省市加大疫情管控力度,消費者出行購車有明顯影響,特別是下旬集客和交付大幅度下滑,預計短期難以恢復。同時汽油價格快速上行,新能源汽車價格普遍上調,消費者購車意愿持續低迷,經銷商銷售節奏被打亂,汽車銷量下滑。預計3月份全口徑狹義乘用車終端銷量為160萬輛左右,同比有10%的下滑。據中國汽車流通協會調查結果顯示,疫情帶來的影響包括外展無法正常進行,更多靠線上引流;車管所、銀行暫停營業,影響消費者上牌和經銷商無法及時贖回合格證等。3月,只有不到10%的經銷商能完成當月任務指標,近一半的經銷商僅完成任務指標的70%左右。在調查的90個城市樣本中,由于防疫管控,有25個城市的經銷商出現暫停營業數日的現象。疫情下,經銷商正常銷售工作無法順利開展,銷量下滑致使庫存上升,經銷商資金回籠緩慢。同時,防疫管控下部分車企被迫停產或減產,部分車型出現供應不足。疊加汽車供給側沖擊,原材料價格上漲、車價上漲或優惠收窄,需求乏力及消費者購車信心減弱,經銷商盈利空間受限。中國汽車流通協會發布的最新一期“中國汽車經銷商庫存預警指數調查”VIA(Vehicle Inventory Alert Index)顯示,2022年3月中國汽車經銷商庫存預警指數為63.6%,同比上升8.1個百分點,環比上升7.5個百分點,庫存預警指數位于榮枯線之上。展望4月份,受疫情管控加劇,多地車展延后或取消,新車上市延遲,均對銷量產生一定影響。盡管南區疫情有所緩和,管控放寬。但當地風俗清明期間不宜購車,預計4月上旬汽車市場依舊低迷。如果疫情在4月中下旬得到控制,短期內積壓的市場需求將快速釋放,預計4月份庫存壓力或將好于3月份。

從以上情況來看,3月份,國內大宗商品終端需求出現一定的回升,但多點散發的疫情對供需兩端均產生影響,市場供需仍顯不均衡,未如預期般全面回暖。不過,好在受制于流通受限等因素,市場供應壓力有所緩解,商品庫存增速出現減緩,大宗商品市場運行受到一定的支撐。進入4月份,前期疫情因素影響還將持續,商品需求和流通仍將受限,市場仍將顯現震蕩筑底的格局。后期隨著疫情防控形勢逐漸穩定,全國各地將步入施工旺季,去年四季度以來國家出臺的一系列穩增長措施陸續進入具體操作階段,特別是各地基建項目發力,投資開工率加大,將持續帶動國內大宗商品的需求,對整個大宗商品市場構成較強拉動。同時,房地產市場在穩地價、穩房價、穩預期的總基調下,其運行態勢已經出現向好轉變,對國內大宗商品市場將形成一定支撐。此外,積極穩健的財政和貨幣政策也將提振市場信心。

1、穩中求進的政策效果將會逐步顯現,市場信心依舊偏強

經濟發展是要講政治的,而2022年最大的政治活動莫過于下半年“二十大”的召開,我們在一些重要的會議上或領導人的講話中乃至各部委的工作指引中都強調要積極迎接“二十大”的召開,怎么迎接,那就是要在經濟社會發展中取得優異成績,也就是反復強調的“穩中求進”,“兩會”明確2022年國內生產總值增長5.5%左右,這是一個不是輕易就能夠著的目標。

但擺在眼前的現實是,國內經濟在疫情糾治不清乃至管控升級的背景中下行壓力加大。中國物流與采購聯合會、國家統計局服務業調查中心發布的2022年3月份中國制造業采購經理指數(PMI)為49.5%,較上月下降0.7個百分點,落入50%以下。結合分項指數和行業PMI來看,受國內多地疫情散發和地緣政治沖突等短期因素的影響,我國經濟中供給沖擊、成本上升、需求收縮和預期轉弱的壓力有所加大,經濟增速整體有所回調。但基礎原材料行業有所回升,對經濟有一定穩定作用。

結合今年以來的經濟形勢,一些機構預判,1季度經濟增長或在5.1%左右,這意味著后3個季度的增長壓力比較大。時間窗口已經來到4月,這是今年穩中求進的重要時間節點,許多工作如果再推展不開來,或許就會影響到實現全面的目標。

3月30日的國常會明確指出,要抓緊落實中央經濟工作會議精神和《政府工作報告》舉措,堅定信心,咬定全年發展目標不放松,把穩增長放在更加突出的位置,統籌穩增長、調結構、推改革,穩定經濟的政策早出快出,不出不利于穩定市場預期的措施,制定應對可能遇到更大不確定性的預案。

2、積極財政政策持續發力疊加釋放流動性共同保衛“穩增長”

今年政府工作報告提出,積極的財政政策要提升效能,更加注重精準、可持續。與此同時,多項財政工作安排得以明確,包括2.8%左右赤字率、26.7萬億元全國一般公共預算財政支出、約2.5萬億元退稅減稅和近9.8萬億元中央對地方轉移支付。近期公布的一系列數據和政策顯示,財政支出強度在加大,進度在加快,對小微企業和制造業的支持力度在加強。在政策適當靠前發力的背景下,積極的財政政策在穩增長中的作用更加突出。

3月中旬以來上海和深圳接近封城的措施對經濟影響較大,據測算上海目前防控措施造成GDP損失近500億。3月16日金穩委召開會議,強調各部門政策要相互協調和前瞻性;央行一季度例會也表態要加大穩健的貨幣政策實施力度,增強前瞻性、精準性、自主性,發揮好貨幣政策工具的總量和結構雙重功能,主動應對,提振信心,為實體經濟提供更有力支持,穩定宏觀經濟大盤。3月降息雖然落空下,但預計4月仍有降準降息的可能。此外,隨著國際局勢不穩,一些資金擔憂,而出現大量流出,也在一定程度上影響了金融市場的穩定,甚至傳導了商品市場。今年的《政府工作報告》明確提出,“設立金融穩定保障基金,運用市場化、法治化方式化解風險隱患,牢牢守住不發生系統性風險的底線”。隨著這些基金的功能發揮,也有利穩定金融市場。近期召開的人民銀行貨幣政策委員會第一季度例會明確,加大穩健的貨幣政策實施力度,增強前瞻性、精準性、自主性,發揮好貨幣政策工具的總量和結構雙重功能,主動應對,提振信心,為實體經濟提供更有力支持,穩定宏觀經濟大盤。

3、“春暖花開”時節,市場需求將會進一步改善

3、4月份是大宗商品市場傳統的需求旺季,3月份未如預期增長,但預計4月份市場需求同環比均將有進一步改善,主要表現在:政策糾偏釋放需求、季節性需求釋放、疫情管控升級導致需求后置等等。

地產數據新開工面積、竣工面積、銷售面積同比雖仍舊下降,當降幅收窄,而施工面積同比略增,投資同比增幅達到3.7%,特別是值得關注的是施工面積增速同比增長了1.8%,說明部分企業的一些停工項目開啟了復工,可見政策糾偏的效果開始顯現,表現更加明顯的在基建領域。據統計局數據,3月建筑業PMI為58.1,環比繼續上行0.5個百分點,其中,土木工程建筑業商務活動指數為64.7,環比回升6.1個點。

3月30日,財政部PPP中心公布,2022年2月全國政府和社會資本合作(PPP)入庫項目、開工建設項目大增。2月,新入庫項目29個、投資額1003億元(人民幣,下同),環比增加681億元、上升212.1%,同比增加751億元、上升297.6%;簽約落地項目24個、投資額431億元,環比增加62億元、上升16.7%,同比減少693億元、下降61.6%;開工建設項目51個、投資額1036億元,環比增加442億元、上升74.4%,同比增加593億元、上升133.8%。今年以來,新入庫項目59個、投資額1324億元,同比下降5.4%;簽約落地項目55個、投資額801億元,同比下降67.5%;開工建設項目80個、投資額1630億元,同比上升45.2%。這說明基建逐步發力穩增長。

基礎設施投資(不含電力、熱力、燃氣及水生產和供應業)同比增長8.1%。其中,水利管理業投資增長22.5%,公共設施管理業投資增長4.3%,道路運輸業投資增長8.2%,鐵路運輸業投資下降8.0%。

根據第一商用車網初步掌握的數據,今年3月份,我國重卡市場大約銷售7.7萬輛,環比今年2月上漲30%。重卡銷售環比好轉,說明基建具有向好的態勢。

3月份新冠疫情再次蔓延開來,一些城市停工停產,交通運輸嚴重停滯,對大宗商品的需求造成較大的影響,首先是深圳,自3月12日封城4天,然后東莞也跟隨,此后全國多地,唐山、江浙一帶也有封控,但時間都不長,像唐山在逐漸有序解封,而像吉林,上海,疫情相對嚴重,對需求影響較大,一些省市的疫情管控還將延續到4月上旬甚至中旬。疫情沖擊的影響,從統計公布的供應商配送時間看,只有46.5%,是2020年3月以來最低,從業人員指數48.6%,是2021年3月以來最低,3月整車貨運流量指數同比為-1.7%,其中滬吉粵分別為-4.1%、-39.3%、-10.9%。無錫、上海等地汽車制造企業不得不停產,就可見影響之大。預計4月上中旬受疫情影響,部分區域大宗商品需求仍將受到影響,當然,一些地區3月份受疫情影響的需求,將被推遲到4月份釋放,畢竟4月是春暖花開的季節,全國各地都非常適宜開工建設。

執筆人:中國物流信息中心 李大為

相關閱讀

每日 推薦

- 2025汽車物流行業年會在重慶召開

- 國家標準《藥品冷鏈物流追溯管理要求》 (GB/T 46204-2025)解讀

- 國家標準《物流服務合同準則》 (GB/T 30333-2025)解讀

- 國家標準《物流單證基本要求》 (GB/T 33449-2025)解讀

- 中物聯發布2025年10月政策輯要

- 中國兵器第一機械集團、中寶智運一行到訪中物聯

- 胡大劍出席國有企業采購與供應鏈理論與實踐研究課題成果交流會

- 中物聯黨委召開理論學習中心組學習擴大會議 學習貫徹黨的二十屆四中全會精神

- 中物聯黨委召開全面從嚴治黨專題會議

- 蔡進出席北京市“十五五”規劃專家咨詢委員會座談會

- 中國物流標準大講堂第46期預告:《醫院院內醫療器械物流服務質量評價》《骨科耗材物流服務規范》兩項團體標準宣貫活動